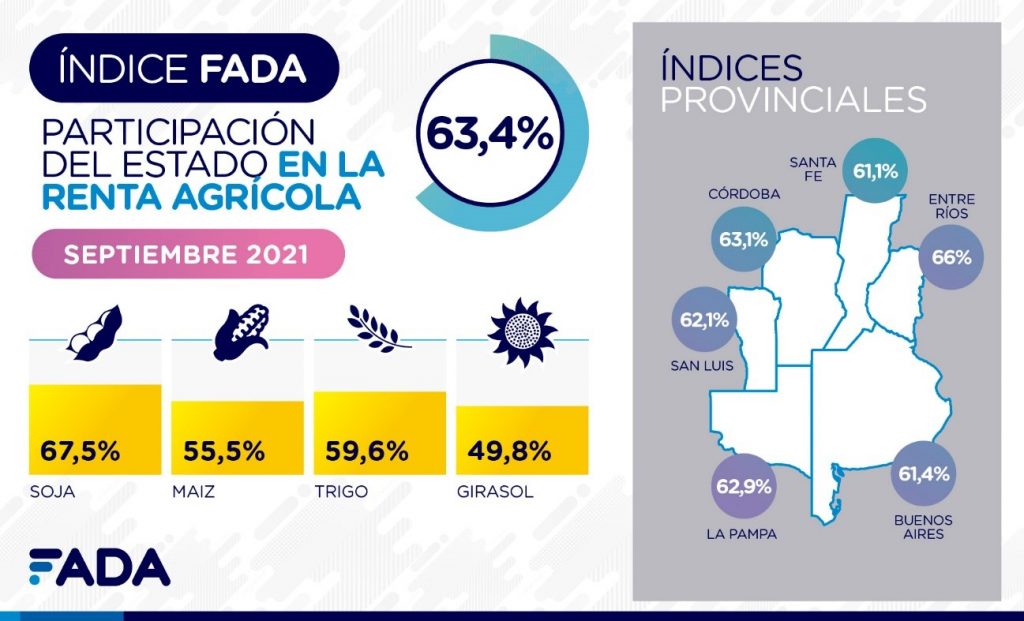

La medición de septiembre de 2021 marca una participación de los impuestos sobre la renta agrícola del 63,4% para el promedio ponderado de los cultivos de soja, maíz, trigo y girasol.

Es decir, que de cada $100 de renta (valor de la producción menos costos) que genera una hectárea agrícola, $63,40 es lo que representan los distintos impuestos nacionales, provinciales y municipales, así lo revela el índice FADA Nacional que hoy dio a conocer la Fundación Agropecuaria para el Desarrollo de Argentina (FADA), que apunta además, la fuerte participación de la Nación sobre la renta agrícola. Mientras que el promedio ponderado de cultivos a nivel nacional es de 63,4%, la participación del Estado en soja es del 67,5%, maíz 55,5%, trigo 59,6% y girasol 49,8%.

El índice de septiembre es 1,6 puntos porcentuales más alto que el de junio. El factor central que explica la suba es el incremento de costos de los insumos, principalmente los fitosanitarios que registran subas trimestrales e interanuales sustanciales, de hasta el 100% en dólares.

Una suba de costos hace incrementar el indicador de participación del Estado en la renta agrícola, porque los mayores costos hacen reducir la renta. Como el principal impuesto que paga la producción son los derechos de exportación, que actúan sobre el precio bruto, no sobre las ganancias, la carga tributaria no se reduce en la misma proporción que la renta.

Federalismo fiscal

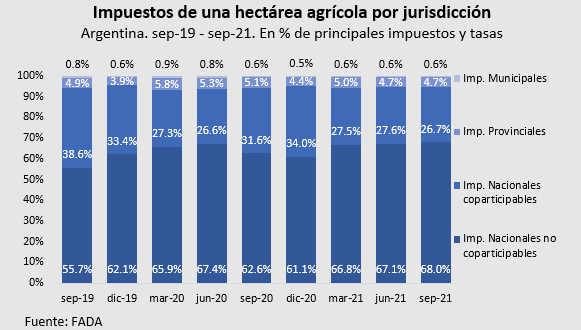

El 63,4% de participación del Estado, está compuesto por impuestos nacionales, provinciales y municipales. Los impuestos nacionales no coparticipables representan el 68% del total de impuestos que afronta una hectárea agrícola en Argentina. La composición central de estos impuestos son los derechos de exportación, a los que se le suma el impuesto a los créditos y débitos bancarios. Este es el mayor nivel desde 2019, momento en que FADA lo mide como parte de este informe.

Los impuestos nacionales coparticipables entre el Estado nacional y los Estados provinciales, representan el 26,7% de los impuestos medidos. Aquí tenemos principalmente el impuesto a las ganancias (neto del impuesto a los créditos y débitos) y los saldos técnicos de IVA.

Las provincias reciben parte del 26,7% como coparticipación, y también recaudan diversos impuestos. En el Índice FADA nacional se consideran el impuesto inmobiliario rural, el impuesto a los sellos y el impuesto a los ingresos brutos, con una alícuota reducida, ya que ni Córdoba ni Santa Fe, por ejemplo, cobran este impuesto. Así, los impuestos provinciales explican el 4,7% de los impuestos totales. Más abajo se detalla provincia por provincia.

Por último, los impuestos municipales representan el 0,6% de los impuestos en el Índice FADA promedio nacional. En provincias que cobran estos impuestos, la participación es mayor. El componente central de los mismos son las tasas viales o las guías cerealeras, de acuerdo a la provincia.

Un tema recurrente en este reporte es el federalismo fiscal de un esquema donde la mayor parte de los impuestos son nacionales no coparticipables, en una actividad que por definición es federal y está arraigada regionalmente. Así, la vigencia de los derechos de exportación impacta de manera negativa sobre el federalismo por tres vías. La primera, es que se incrementan los recursos no coparticipables en manos de Nación; la segunda, es que se reducen los recursos coparticipables por reducción del impuesto a las ganancias; la tercera, es vía los recursos que salen de las regiones productivas en el marco de la existencia de derechos de exportación.