Preocupado por mantener a flote el acuerdo con el Fondo Monetario Internacional, el Gobierno tiene en estudio nuevos incentivos para tentar a los exportadores para soltar sus dólares. Un nuevo tipo de dólar aparece en el horizonte, en otra distorsión que busca alejar la posibilidad de un colapso.

Promediando el undécimo mes del año y apenas pasados los primeros 100 días de gestión en la conducción del Ministerio de Economía, Sergio Massa se enfrenta en lo que queda de 2022 a un desafío mayúsculo, para el que deberá apelar a la «contabilidad creativa» y a toda su «muñeca» política, para cumplir con las metas desafiantes acordadas a fines de marzo con el Fondo Monetario Internacional (FMI).

En rigor, no hay nada nuevo bajo el sol. La clave que define cada movimiento del Gobierno y que atraviesa a la economía en su conjunto es la falta de dólares en las arcas del Banco Central. Pero justamente, éste es uno de los aspectos exigidos por el Fondo en el crédito de Facilidades Extendidas, acordado con el Gobierno el 25 de marzo pasado, estableciendo el piso de reservas en US$5.800 millones a fin de año.

La exigencia busca asegurarse una relativa capacidad de pago del país, y forma además una tríada con la reducción del déficit fiscal al 2,5% este año, a 1,9% en 2023 y de 0,9% en 2024, junto al control de la emisión al 1% del PIB este año y a cero en el próximo ejercicio.

Hasta el momento, la revisión de las metas trimestrales que hace el Fondo se viene cumpliendo -por lo que libera desembolsos equivalentes a los pagos realizados-, pero hay dudas sobre lo que puede pasar en el último trimestre del año. Para eso, sobre el escritorio del ministro Massa está el proyecto de instrumentar un dólar soja 2, una estrategia que ya utilizó el Gobierno en septiembre y le dio muy buenos resultados en el objetivo de «engordar» las reservas.

Anticipo de liquidaciones

Si bien entonces se buscaba que los exportadores anticiparan liquidaciones por unos US$5.000 millones, el resultado fue de US$8.123 millones, lo que se tradujo en una mejora sustantiva en el balance de reservas internacionales escuálidas. Sin embargo, el escenario tiene hoy varios interrogantes.

Para ello, el Gobierno dispuso un precio de liquidación de los dólares de la soja a $200, cuando el dólar oficial estaba en $145, que logró seducir a los exportadores de la oleaginosa y derivados (harina, aceite, pellets).

Ahora, el Ministerio de Economía está pensando en un nuevo dólar soja, que tendría un precio cercano a los $225, teniendo en cuenta, además, que el dólar oficial cotiza a $168. No hay certezas sobre la meta de ingreso de divisas esperada pero en el mercado se habla de unos US$3.500 millones por el dólar soja 2.

«Descontando los recientes pagos al FMI, que serán devueltos en diciembre, el BCRA acumula reservas netas por US$3.600 millones en el año», asegura un reciente informe de Equilibra. Sin embargo, agrega que tras el dólar soja «lleva vendidos US$1.515 millones y debería comprar casi US$ 900 millones netos en lo que resta del año para poder cumplir con la meta acordada con el FMI».

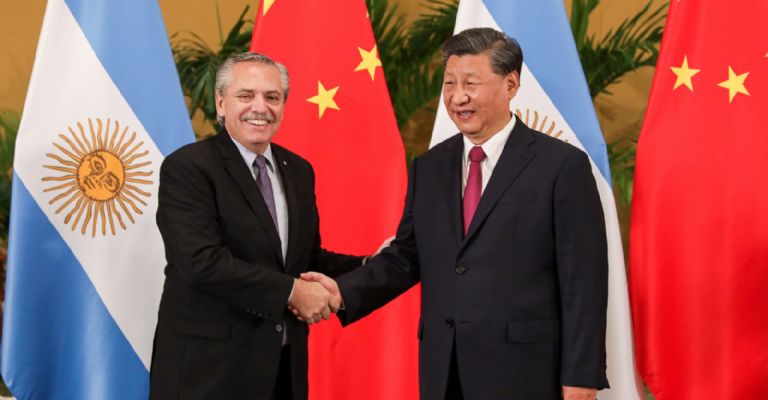

El amigo asiático

En la caja de herramientas del Palacio de Hacienda para administrar la escasez de dólares, pero a la vez cumplir con el Fondo, la semana pasada apostó a asegurar más dólares en el BCRA. Y logró un paso clave que es la posibilidad de utilizar una parte de los yuanes acordados en el swap con China, por el equivalente a US$5.000 millones.

Al respecto, Equilibra destaca: «Para tratar de cumplir la meta RIN (reservas internacionales del BCRA), se está discutiendo la implementación de un nuevo dólar soja y ya se activó el Swap con China por US$5.000 millones de libre disponibilidad, que no aumentaría las RIN pero permitiría ahorrar divisas vía pago de importaciones/déficit comercial con el país asiático».

Son dos recursos clave en momentos en que el Banco Central tendrá dificultades para el ingreso de divisas vía exportaciones en el verano, debido a la magra cosecha de trigo que se espera por la fuerte sequía que afecta a la principal región productiva del país, la zona núcleo y la cosecha fina (trigo, cebada).

Así los ingresos de divisas por ventas al exterior de trigo están más que en duda, pero de alguna manera «hay que pasar el verano», hasta que en abril-mayo empiecen a ingresar los dólares de la cosecha gruesa (maíz y soja).

Pese a esta estrategia de sostener a como dé lugar el nivel de reservas con apelaciones a la creatividad, lo que subyace en el fondo es si habrá disponibilidad de reservas para sostener el nivel de actividad, apalancando la importación de insumos y bienes intermedios, o si la escasez de dólares seguirá siendo la tónica de 2023.

Y en este escenario, sobrevuela el fantasma de una devaluación del peso, algo que ya está ocurriendo con el dólar oficial a un ritmo del 7% mensual, más o menos en línea con inflación que mide el Indec. Aunque no se note mucho y parezca que todo sigue igual en el mercado cambiario.